Consultation

生前・相続対策

財産の管理ができなくなることが心配です。

将来、認知などになって財産の管理ができなくなることが心配です。

Solution / Results

家族信託契約を作成で解決。

青年後継人の選定や家族信託契約書の作成を提案した。その結果、司法書士に依頼して長男を受託する家族信託契約を作成したことにより心配事がなくなった。

生前対策を検討されている方へ

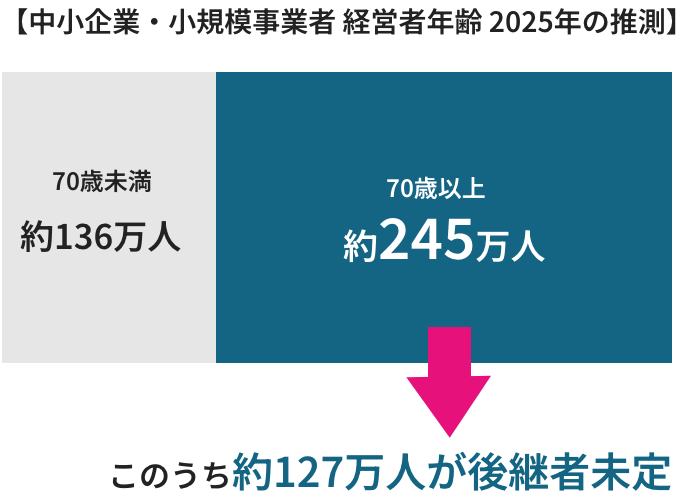

近年、事業は順調に利益を出しているにもかかわらず、経営者の高齢化により、後継者不在で黒字廃業するケースが増加しています。

それは事業承継がままならないからです。

最近では経営者の親族外承継は6 割を超え、社内外からの人材登用も増加。※

中小企業・小規模事業者の事業承継は、大きな変革期に直面しています。

「従業員の後継者登用」「後継者の人材採用」、そして「M&A」を選択肢として真剣に検討する必要があります。

そのためには相続・事業承継で確かな実績のあるプロの支援が欠かせません。

※「2023 年版中小企業白書」

BENEFITS

M&Aによる売却を実施するときに税理士に相談すれば、あらかじめリスクとなる要因や資産を排除でき、より良い条件で交渉に成功する可能性が高まります。一方、買い手側の場合、税理士に依頼することでデューデリジェンスによってリスクを的確に洗い出すことが可能です。

税理士にバリュエーションを依頼すれば、減損によるM&A失敗のリスクを軽減することが可能です。売り手企業が税理士を起用すれば、自社の価値を最大化させるバリュエーション手法を活用してもらえるため、より満足感の高いM&A実施につなげられます。

M&Aを実施すると、多額の所得税や法人税が課せられます。節税対策について専門的なアドバイスが受けられるため、結果的に多くの利益を手元に残すことも可能です。税理士が税務代理を請け負ってくれるため、経営者が負うはずだった手間も減らすことができます。

売り手の税金関連のリスクを調べることができます。税理士は財務の専門家でもあるため、相手企業の財務状況も調べることができます。これにより、M&Aのリスクを減らすことができます。

M&Aをすると確定申告においても、税金が多額になるため、自分で行うとペナルティを受ける可能性があります。税理士に相談して、適切な形で確定申告をすることが大切です。M&Aを検討している段階で相談してくだされば、どの程度の納税が必要になるか計算することができます。

M&Aで大きな利益を得る場合、税金も高くなります。その資金は将来的には相続税の対象となってしまいますが、早い段階から対策を行うことで、将来発生する相続税等の税金について準備をしておくことが可能になります。

SOLUTION CASES

Consultation

生前・相続対策

将来、認知などになって財産の管理ができなくなることが心配です。

Solution / Results

青年後継人の選定や家族信託契約書の作成を提案した。その結果、司法書士に依頼して長男を受託する家族信託契約を作成したことにより心配事がなくなった。

Consultation

生前・相続対策

子供たちの仲が悪く、将来相続争いが起きるかもと不安です。

Solution / Results

遺言書の作成や生前贈与(相続時精算課税)を活用して相続争いの阻止を提案した。その結果、公証役場で公正証書遺言書を作成し、遺留分を考慮して子供たちがほぼ均等に財産を相続できるようにした。

Consultation

生前・相続対策

財産の殆どが不動産です。相続が発生したら納税資金がない?

Solution / Results

生命保険契約による死亡保険金の活用や遊休地などを売却して納税資金を捻出することを提案した。その結果、土地を売却するまでもなく、高齢者向け(相続対策用)の生命保険(一時払い)を契約して納税資金の確保ができた。

Consultation

生前・相続対策

A氏は、80歳を超える地方都市に居住する代々土地持ちの資産家である。所有する土地は利用区分で30ヶ所を超え、相続税額も相当な金額になると予想された。A氏は、会社勤務で地方に長く単身居住していた。従って、毎年の確定申告等不動産管理については妻に全てを任せ関心がなかった。当法人は、確定申告の代理業務のお手伝いをさせて頂いており、相続対策の必要性を訴えてきたが現実化することはなかった。A氏の長男は、そのような状況をを見て、対応策の必要性を感じ当法人に相談にみえた。

Solution / Results

【提案Ⅰ】まずは、相続税の試算を提案し、その結果相当額の納税資金が不足していることが判明した。そこで、土地の売却等により資金化する必要性を共有した。【提案Ⅱ】土地売却等の相続対策を実行するには数年を要すると思われた為、A氏の年齢を考え、A氏が元気なうちに後見制度や民事信託(家族信託)の実行を提案した。両制度の長所、短所を検討した結果、今回のケースにおいては民事信託(家族信託)を締結することがベターである旨をご説明し、A氏にもご了解を頂き、A氏が委託者兼受益者、A氏の長男が受託者とする民事信託契約を締結した。この手続きには、この制度に詳しい当法人の仲間である司法書士に実務をお願いした。提案ⅢA氏の所有する殆どの土地が信託財産となったことから、まずは多くを占めている貸宅地の整理、売却をすすめた。これについては、日頃からお付き合いのある不動産コンサルティング会社(上場企業)をご紹介し、処分をお願いした。結果、予想を上回る金額にて売却が行われ資金化された。これにより納税資金の心配は解消された。【提案Ⅳ】A氏の所有する土地について収益性を検討した。結果、有効活用出来ると思われる2ヶ所の駐車場について活用方法を日常懇意にしているハウスメーカーに依頼した。検討した結果、公共団体が認定保育園について運営補助金を出している事が判明し、2ヶ所について保育園建設の認可申請を行い公共団体より認可された。これにより建設にむけて動き、資金的には信託制度を利用することに積極的な金融機関をご紹介し有利な条件にて借入も実行できた。無理のない資金計画を元に、現在も順調に事業が展開されている。【結果】A氏は令和5年に死亡されたが、相続財産となる土地については不良土地はなくなり、納税も無事に終了した。各場面において当法人の総合力で成功した事例といえる。

SERVICE

9:00-17:00(土日祝対応可)

初回無料相談受付中